El modelo de los bancos digitales crece exponencialmente revolucionando el mercado del sector financiero

A pesar de que el mundo globalizado nos hace pensar en los productos financieros de manera menos atemorizante, los bancos enfrentan grandes retos para que las regulaciones de sus diferentes países protejan y a la vez aceleren la incursión de todos los actores y la creación de productos confiables, amigables y simples de usar. Sin duda el reto en Latinoamérica va avanzando a diferentes velocidades, pero con paso firme.

Los nuevos contextos de soluciones financieras como Banking as a Service (BaaS), Fintech as a Service (FaaS), Open Banking y Open Insurance, así como las monedas digitales y NFTs, proponen una dinámica mucho más compleja y feroz para el sector financiero.

La oferta de productos financieros fuera del mundo bancario ha estado presionando al mercado para crear ofertas más flexibles que puedan encajar en la rutina y estilo de vida de cualquier cliente.

Algunas circunstancias que apalancan este escenario de mercado son:

- Crecimiento continuo y exponencial del consumo en E-commerce.

- El promedio en la zona de América Latina y el Caribe sin una cuenta bancaria es de 54.4 %.

- En América Latina solo 113 millones de habitantes tienen tarjetas de crédito de una población de 625 millones de personas,1lo cual tiene un potencial muy significativo.

- El 45.6 % de la población adulta de América Latina no está integrada al sistema financiero y 207 millones de personas no tienen acceso a una cuenta de ahorro.

- Apertura de la legislación para escalar soluciones financieras a partir de la llegada del Open Banking y la Economía de Plataformas.

- Nuevos modelos que permiten a todos los segmentos incursionar en la oferta financiera.

- La gran variante del dilema latinoamericano es que el 55 % de la población adulta posee acceso a un celular y acceso a la internet.

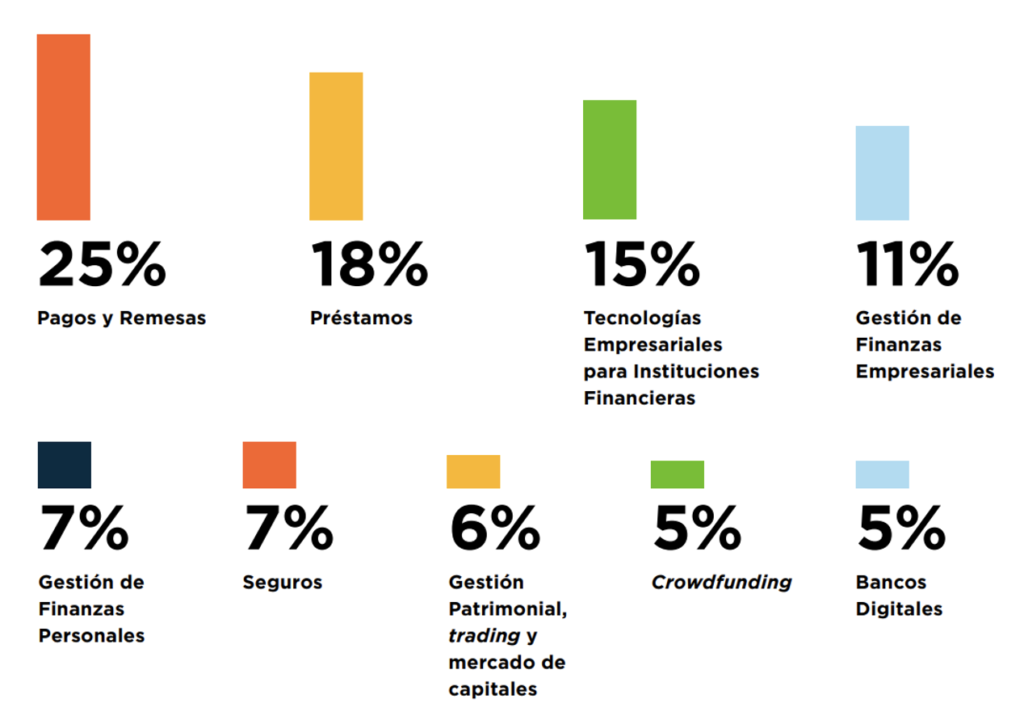

Al analizar el ritmo de expansión promedio anual de los segmentos fintech en Latinoamérica en el periodo 2017-2021, se puede observar que el segmento con mayor crecimiento promedio anual fue el de Bancos Digitales con un 57%.

Artículo relacionado: Tendencias y tecnología de Transformación para la Banca Digital: 2022 ¡Aprende más aquí!

El mercado es cada vez más competitivo y exige un nuevo set de capacidades

Las posibilidades de la tecnología han formado un campo de juego propicio para que cualquier industria con un acuario interesante de clientes se convierta en un competidor de soluciones financieras. Para 2021 el número de bancos digitales en América Latina ascendió a 60, lo cual implica una tasa media de crecimiento anual del 57% en el periodo 2017-2021.

Según Americas Market Intelligence la población bancarizada de América Latina creció un 24% en 2020; sin embargo, aún hay más 200 millones de personas que no están bancarizadas. El 42% de los latinoamericanos tienen cuentas bancarias digitales, y LATAM tiene una de las mayores adhesiones a la banca digital del mundo

Distribución de empresas fintech en América Latina por segmento

Fuente: Base de datos Finnovista y BID (2021). Los datos de segmentos están actualizados a marzo de 2021.

Hoy, las soluciones financieras están más allá de los bancos

En 2022, según la SBVC, el 70% de las empresas de retail realizaron algún tipo de cambio en los medios de pago ofrecidos, destacando la adopción de sistemas digitales.

36% comenzaron a ofrecer una billetera electrónica

27% cerraron alianzas con marketplaces y sistemas de cashback;

27% empezaron a trabajar con código QR

9% con tarjeta de crédito

De forma general, los desafíos de la industria están concentrados en 4 grandes pilares de actuación:

Ofertas innovadoras. Capacidad de entregar y asociarse con players para crear nuevos productos, servicios, propuestas de valor e incluso ecosistemas.

Crear una experiencia relevante significa no sólo contribuir con los atributos de comodidad y disponibilidad. Se trata de tener a disposición una oferta de valor oportuna y de vanguardia que satisfaga las necesidades de cada estilo de vida.

La economía de las plataformas está presionando a las empresas con ofertas financieras para que estén en el lugar adecuado en el momento preciso, pero sobre todo con una solución «todo en uno».

Las asociaciones recurrentes con otros stakeholders, pueden ayudar a las empresas que ofrecen soluciones financieras a extender sus capacidades y por consecuencia, sus resultados.

Inteligencia y experiencia de los clientes. Experiencia integrada que utiliza los datos e insights de clientes de forma recurrente y consistente. Fidelización, rentabilización y retención de clientes.

La efectividad de la entrega de experiencias ahora depende de la capacidad de crear una visión integrada, transparente, coherente y personalizada.

Seguridad y Compliance. Digitalización, automatización y tecnología orientada a proteger y utilizar los datos de forma eficaz para el negocio y los clientes.

Con volúmenes de datos globales creciendo exponencialmente y convirtiéndose en el corazón estratégico de la toma de decisiones, las organizaciones deben centrarse en invertir en un programa de compliance y accountability por el uso y consumo de este activo.

Procesos y plataformas resilientes. Plataformas robustas pero flexibles, de arquitectura tecnológica abierta, resiliente, capaz de aportar valor al mercado y al negocio.

La capacidad de respuesta en tiempo real y seamless en la visión de las soluciones financieras requiere procesos, mindset y arquitecturas tecnológicas flexibles, capaces de satisfacer las necesidades del mercado y de los clientes.

Desde Stefanini, ¿cómo podemos ayudar?

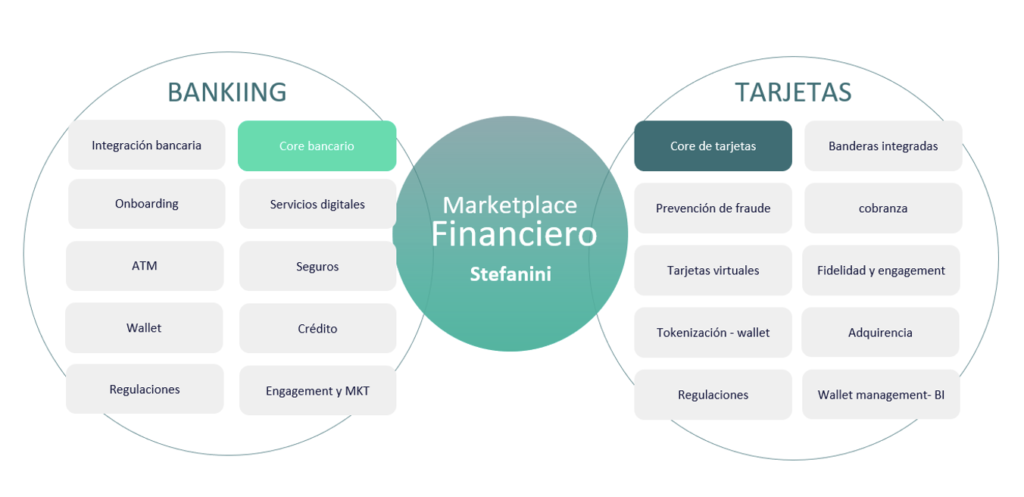

Toda la suite de soluciones y aceleradores tecnológicos de Stefanini Group para el sector financiero permite la creación de un modelo de negocio financiero único de alto valor y con un time to market eficaz.

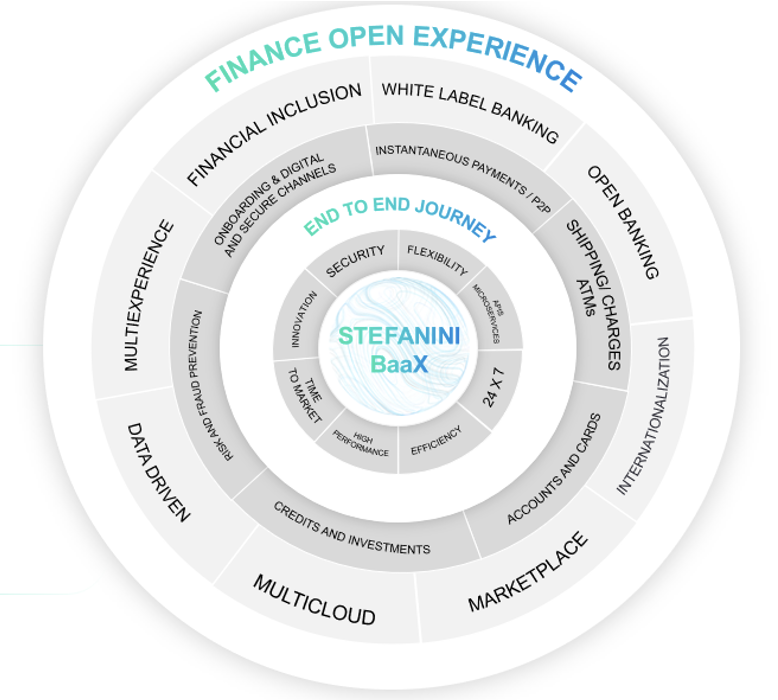

Journey end to end del sector financiero

En Stefanini contamos con aceleradores tecnológicos que apoyan la transformación digital financiera a partir de un modelo único con un bajo time-to-market y resultados de negocio efectivos.

Nuestra plataforma y ecosistema de Baking & Payments puede cumplir la visión de un modelo de finanzas abierto de principio a fin. Hoy Stefanini cuenta con más de 9 empresas dentro de la visión de especialización en Banca y Pagos que son capaces de apoyar a las Instituciones Financieras y No Financieras a crear resultados y relevancia en una oferta Bancaria (ya sea Como Servicio o Banca Completa).

Con nuestro modelo Banking as an Experience (BaaX), somos capaces de satisfacer las necesidades de los diferentes recorridos de los clientes con atributos de alto rendimiento, como un alto tiempo de comercialización, seguridad, flexibilidad, disponibilidad e innovación, conquistando la capacidad de insertar la experiencia de nuestros clientes, actividades en nuevos modelos de negocio que permitan escalar en resultados y cobertura de mercado: Open Banking, Multicommerce, Marketplaces, Inclusión Financiera.

Stefanini Group impulsa los proyectos de arquitectura abierta orientada a servicios (SOA), que permiten contar con una mayor flexibilidad técnica y comercial, facilitando la escalabilidad, la integración y la convivencia con otras aplicaciones para las instituciones financieras y bancarias.

Noticia relacionada: Topaz OFD gana el 1er Lugar en el Open Finance Awards 2021¡Conoce aquí los detalles!

Conoce cuál es el futuro de la tecnología bancaria con los ecosistemas de banca abierta u Open Banking.